アピリッツ(4174)はWebソリューション事業とオンラインゲーム事業を主軸に展開している企業です。

結論から言うと、個人的には割安に感じており今後の値上がり期待で買いだと考えています。配当金も多少ですが出している企業です。

※他人の投資戦略や成功体験に惑わされず、投資についての最終的な判断は個人の自己責任において行いましょう。

アピリッツ(4174)は業績成長傾向ですが株価指標的にはまだ割安な印象。PERは他のITサービス系の業種に比べても低めだと思われます。

— 投資たいむ|理学療法士の株式投資 (@pt_kabu) October 15, 2023

ただネックなのが日経上昇傾向でもあんまり上げないのに下落すると一緒に下げるというところ。

一体キミの株価はいつ上がるんだい?

| アピリッツ(4174) | |

|---|---|

| 設立 | 2000年7月18日 | 上場 | 2021年2月 |

| 業種 | 情報・通信 |

| 市場 | 東証S |

| 会社概要 | 主にWebソリューション事業とオンラインゲーム事業を展開。ITコンサルティングやIT人材派遣にも注力。 |

| 事業内容 | Webシステム開発/運用、EC構築/支援、WEBマーケティングデザイン、スマートフォン対応サービス、セキュリティサービス、オンラインゲームなど多くの事業を展開しています。 |

| 特色 | 主にWebソリューション事業とオンラインゲーム事業の2つの事業が軸。①戦略・分析 ②企画・設計 ③開発・制作 ④運用・保守まで一気通貫で自社内で完結させている。個人投資家向けにIR強化、セミナーなど積極開催している。 |

企業の紹介

事業モデル

アピリッツ(4174)は日本を拠点とするIT企業。主にWebソリューション事業とデジタル人材育成派遣、オンラインゲーム事業を展開。

主要製品またはサービス

アピリッツは主にWEBサービスに関する以下のものを提供しています。

- 企画、運営

- コンサルティング、アクセス解析

- WEBサービスのパッケージ、ASPの開発、販売

- 各種Webサービスシステムの受託開発

- 各種Webサービスシステムのインフラ構築、保守、監視

- オンラインゲームの企画、開発、運営

これらのサービスは幅広い業界で利用されています。こういったWEBソリューションの需要が高まってきているのでアピリッツとしては良い傾向。

競合他社

アピリッツの主要な競合他社には、日本国内外でのITコンサルティングおよびソフトウェア開発サービスを提供する企業が含まれます。これには大手コンサルティング会社やテクノロジー企業も含まれ、競争が激化しています。

しかしアピリッツのIR情報のFAQには以下のような文もあります。

現在のDX化の市場は非常に大きく、競合する会社があったとしても現時点では競合による業績への影響はまだ当社シェアではございません。

アピリッツ IR情報 FAQ

多分野に市場が広がるため各社ともに大きな制限にはならないのかもしれませんね。

おすすめ証券会社

証券口座開設ならSBI証券がおすすめ!

SBI証券

- 総合力の高い人気No.1証券会社

- 国内株式手数料は無料

- 新NISAでは米国株、海外ETFの手数料無料の予定

- クレカ積立でポイ活も出来る

- SBI証券ではPTSでの夜間取引も可能

- IPO取扱もネット証券No.1

- AI投資のSBIラップもある

- 9ヵ国の銘柄が購入可能

👇口座開設はこちら👇

株価推移(直近6ヶ月程度)

(出典:SBI証券)

900-1200円代のレンジ相場に見えます。大体決算のあたりで上がってその落ちる流れになっています。この流れがいつまで続くはわかりませんが900円台でエントリーすることも考えやすい状況ですね。

財務分析

収益性

(出典:SBI証券)

(出典:SBI証券)

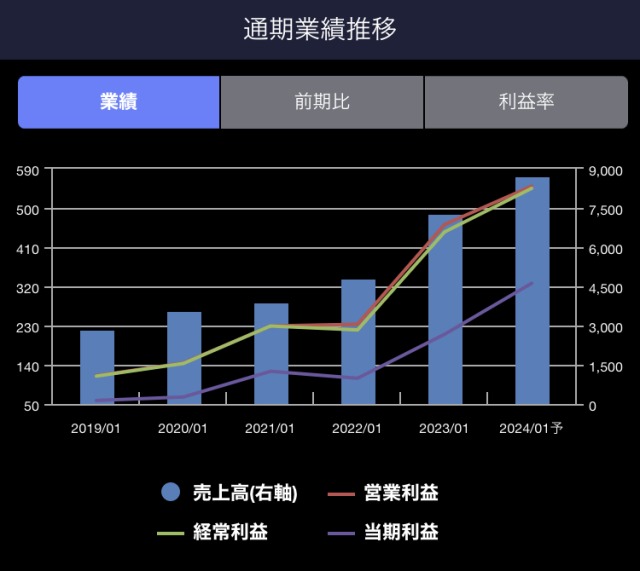

売上高、営業利益、経常利益、当期利益それぞれ2022年から急激に伸びています。

2024/01期も順調に伸びている予想。さらに2025/01期も増収増益予想となっています。

今後2年にわたって増収増益予想であり中長期保有でも問題ない業績だと考えられます。

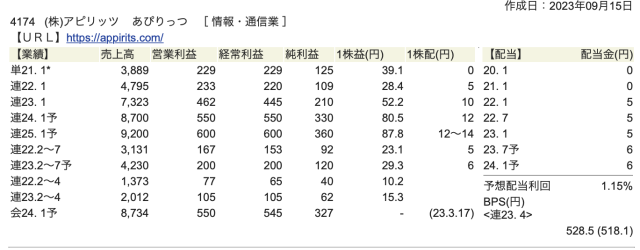

2024年1月期 第2四半期実績

第2四半期での業績は昨年と比べても好調だといえるでしょう。昨年度第2四半期と比べ以下の実績となっています。

- 売上高 +19.3%

- 営業利益+19%

- 経常利益+22.5%

- 当期利益+55.7%

対会社予想進捗率は47.2%となりました。前期2Q時点では34.8%だったので昨年と比べ進捗率はかなり好調です。しかし、事前予想と同水準でありサプライズなし。

WEBソリューション事業に関しての売上は以下の2つが後押ししていると発表されています。

- 政府が発表したDX(デジタル・トランスフォーメーション)の指針

- コロナ禍の影響により百貨店や店舗展開している小売業などがDX(EC事業の推進)を迫られている

サービスに関する問い合わせも2019年から右肩上がりの様子です。

オンラインゲーム事業では「けものフレンズ3」の売上が好調な様子。

しかし5月にリリースした「オーバーエクリプス」が想定を下回る売上だったそうです。こちらはリソースを早期に他プロジェクトに回すということでかなり不調な様子がみえます。

クリエイター派遣の売り上げは「けものフレンズ3」移管に異動させたらしく売上低減。しかしこの移管プロジェクトの売上でカバー出来ているようです。

財務安定性

(出典:SBI証券)

アピリッツ(4174)のCFは割と安定的です。ここ5年で投資期2年、安定期3年。フリーCFも投資期には赤字ですが安定期に入ればしっかり黒字です。

資産管理

自己資本比率は53.3%とかなり潤沢な資本を持っています。

株主還元(配当金など)

配当金も1.16%と少なめですが出しています。配当性向は14.9%ですが、まだ成長途中の企業ですしいい方ではないでしょうか?数年ののちに配当性向30%程度まで上がるといいのかなと考えています。また、自社株買いを行なっていますので株主還元についてはそれなりに考えている企業でしょう。

SWOT分析

企業の強み

テクノロジーのエキスパート

アピリッツはテクノロジーのエキスパートとして評判が高いです。ウェブサイトに掲載されているプロジェクトとその成功事例が証拠になるでしょう。

また、社員もデジタルネイティブ世代(1980年生まれ以降のY,Z世代)が90%とITに強い年代の社員がほとんどです。

カスタマイズされたソリューション

WEBソリューションはクライアントのニーズに合わせ提供されます。そのサービス提供の柔軟性も強みになるでしょう。

幅広い業界での実績

前述したウェブサイトに掲載されているプロジェクトとその成功事例は幅広い業界にわたります。

この業界を問わない多様性も企業の強みになるでしょう。

顧客満足度の高さ

アピリッツのサービスは顧客満足度が高いです。これには以下の流れを包括して一気通貫して請け負っていることが要因としてあげられています。

- 戦略・分析

- 企画・設計

- 開発・制作

- 運用・保守

アピリッツのホームページにも以下のように記載してあります。

お客様の提供している(したい)サービス事業戦略の理解から分析、そのユーザーのシナリオやニーズを満たすビジネスモデル、業務プロセスを分析し、戦略の立案も行います。その後にビジネスモデルに沿ったマーケティング・コンテンツ要件、システム要件の企画設計をおこない、開発を行います。リリース後の運用・保守も行い、お客様のサービス等を一気通貫して請負います。

IR情報 FAQより

企業の弱み

多くの企業による競争の激化、新興企業の台頭、および外部の経済的影響が弱みとなる可能性があります。

競合に関しては前述したようなサービスを一気通貫して行う企業が他になくこれが強みともなり大きな影響がない可能性が高いとのこと。

市場の機会

市場の機会にはデジタルトランスフォーメーションの需要の増加、国際展開の機会、および新しい技術の採用が含まれます。

前述したようにDXは特に多くの業界、業態で求められています。それが追い風となって業績向上につながるかもしれません。

企業を取り巻く脅威

企業を取り巻く脅威には競合他社のプレッシャーや経済の不確実性が含まれます。

ITコンサルティング業界は業界全体としても競争が激化してきています。さらにITはまだ成長途中の分野でもあり、新たな問題が生じた場合に新たな法規制が導入される可能性があります。

また、技術も急速に進化する可能性があり、その新技術への適応が求められます。

産業動向

アピリッツが位置するテクノロジーコンサルティング業界は、デジタルトランスフォーメーションの推進やテクノロジーの急速な発展に支えられています。そのため今後も成長が期待されている分野です。

社会全体としてデジタル化の需要が増加し、企業は効率性の向上や顧客体験の改善に焦点を当てています。この動向はアピリッツにとっても成長の機会となるでしょう。

株価指標評価と展望

| アピリッツ(4174)2023/10/17時点での株価指標 | |

|---|---|

| 予想PER | 12.93倍 | 予想EPS | 80.5 |

| 実績PBR | 1.9倍 |

| 実績BPS | 549.33 |

| 予想配当利回り | 1.15% |

| 予想1株配当 | 12 |

| 過去の業績 | 2021年上場以来増収増益 |

| PEGレシオ | 0.20倍 |

| 業績24/01連予 | +18.8%増収,+23.6%増益 | ROE | 15.6% |

| ROA | 13.1% |

| 配当性向 | 14.9% |

| 株主優待 | なし |

参考:SBI証券

企業の評価

上記株価指標や現在の株価、財務情報を考慮してアピリッツ(4174)株の評価をまとめます。過去の業績と将来の見通しを基にした評価を含みます。

記事の初めに書いたように、現時点で個人的には買いでもいいと考えています。

将来の展望・成長予測

アピリッツはデジタルトランスフォーメーションの需要に応え、成長する可能性があります。しかし競合が多い分野であり今後も増加していくかと思われます。他社と異なるのは何度も書いていますが一気通貫でサービスを包括的に行なっている点です。これにより競争に打ち勝つ力の下地があるのではないかと考えています。

しかし、ゲーム事業では売り上げがいまいち。自社ゲーム作成は社員のモチベ維持やノウハウを社内に蓄積させるというところで役になっているそうです。そのためゲーム事業に感じては今の所売り上げはいまいちですが、企業の成長への投資として必要な位置付けなのかもしれません。

2024/01期 通期見通し

2024/01での見通しとしては以下のものが出されています。

- WEBソリューションでは、オーガニック成長で売上成長120%成長見込み

- 子会社ムービングクルー社も2桁成長見込み

- オンラインゲームでは受託開発と受託運営で業績予想を組成し、ほぼ横ばいの売上

- 開発中の新作ゲームはクオリティ重視で来期へリリースがずれる

- 運営体制縮小し、人員をデジタル人材育成派遣に流動させ営業利益向上させる

- 子会社のY`s社は前年度の成長性132%を継続する見込み

- 現時点でM&Aは織り込んでいない

- オンラインゲームにおける運営移管等も織り込まず

- 配当は通期12円と増配予想

ざっとまとめるとWEBソリューションとデジタル人材育成派遣事業は成長するけど、オンラインゲーム事業は横ばいですということです。

また、成長ドライバーとして以下のものを挙げています。

- WebソリューションはM&Aにより規模拡大

- オンラインゲーム事業は、人員拡大で運営移管拡大

M&Aやオンラインゲームの状況次第でまだまだ成長しそうです。

2024/01期第2四半期 業績予想の修正

上期は業績予想の修正を発表しました。しかし、通期業績予想は期初発表を据え置きとなっています。

第3〜4四半期で売り上げが落ちる見込みなのか、もしくは上がる可能性があるけどまだ据え置いているのか。後者であれば株価的には決算時にサプライズとなり高騰する可能性がありますね。

そして自社株買いの発表もこの時期にありました。会社としては現時点で株価が低いと判断しているということになります。

投資判断の要点

私自身の投資判断としては以下の点を参考にしました。

以上のポイントを見ると株価指標的にはいい感じに割安。さらに時価総額100億円未満の小型株であり増収増益傾向なので値上がり益期待が大きいです。

しかし、配当利回りは低め、配当性向も低め。これに関しては成長段階の企業ですし大きなマイナスとはいえないです。

現時点でアピリッツ(4174)は割安小型成長株としての投資が出来る段階かなと考えています。

引用とリンク

まとめ

アピリッツ(4174)についての銘柄分析を通じて、企業の強みや弱み、将来の展望について簡易的にまとめました。

※他人の投資戦略や成功体験に惑わされず、投資についての最終的な判断は個人の自己責任において行いましょう

アピリッツは成長市場での競争の中で活動しており、デジタルトランスフォーメーションの分野で注目の企業の一つです。

実際に株式投資をまだ始めていないけど興味がある方はこちらの記事から証券会社を決めて証券口座を作ってみましょう。

ここまで読んでいただいてありがとうございました。