テスラ(TSLA)は電気自動車やそれに関するソフトウェア、リチウムイオン電池に関する企業。

※他人の投資戦略や成功体験に惑わされず、投資についての最終的な判断は個人の自己責任において行いましょう。

本記事の見解はあくまで個人的な考えです。投資を他人に推奨するものではありません。

企業の基本情報

| テスラ(TSLA) | |

|---|---|

| 設立 | 2003年7月 |

| 業種 | 自動車 |

| 市場 | NASDAQ |

| 会社概要 | 電動輸送機器やクリーンエネルギーを取り扱う企業。自動車のソフトウェアにも力を入れるIT企業でもある。 |

| 事業内容 | 電気自動車やそれに関するソフトウェア、ソーラーパネル、電池式貯蔵システムの設計製造販売を行う企業。 |

| 特色 | 自動車の会社ではあるものの自動運転やロボットにも力を入れておりIT企業と認識されている。 マグニフィセント7のうちの1企業。 CEOがやたら世の中を騒がせるイーロンマスク。 |

企業概要

2003年創業の米国の電気自動車(EV)メーカーです。高性能の電気自動車と高度な電気自動車用の動力駆動装置部品を設計、開発、製造、販売しています。

新興EVメーカーから世界最大手のEVメーカーに成長した企業。2020年12月期から3期連続で黒字となっています。世界のEVに関する考えを変えた企業として注目されています。

Twitter購入したりと何かと世間を騒がせるイーロンマスクがCEOです。

主要製品またはサービス

高級価格の「モデルS」や「モデルX」、普及価格の「モデル3」や「モデルY」を製造・販売。2019年にはEVピックアップトラックのサイバートラックを発表しています。

これらのEVが主力。さらにそれらの自動運転のためのソフトウェア開発も手がけています。

EV以外に家庭用蓄電池の「パワーウォール」や太陽光パネル、産業用蓄電システムも手がけています。今後経営陣たちはこのエネルギー事業は将来的にEV事業に匹敵する規模になると予測中です。

同業他社

マグナ インターナショナル(MGA)、フェラーリ(RACE)、フォード モーター(F)、ゼネラル モーターズ(GM)などが同業となります。

おすすめ証券会社

証券口座開設ならSBI証券がおすすめ!

SBI証券

- 総合力の高い人気No.1証券会社

- 国内株式手数料は無料

- 新NISAでは米国株、海外ETFの手数料無料の予定

- クレカ積立でポイ活も出来る

- SBI証券ではPTSでの夜間取引も可能

- IPO取扱もネット証券No.1

- AI投資のSBIラップもある

- 9ヵ国の銘柄が購入可能

👇口座開設はこちら👇

企業の業績まとめ

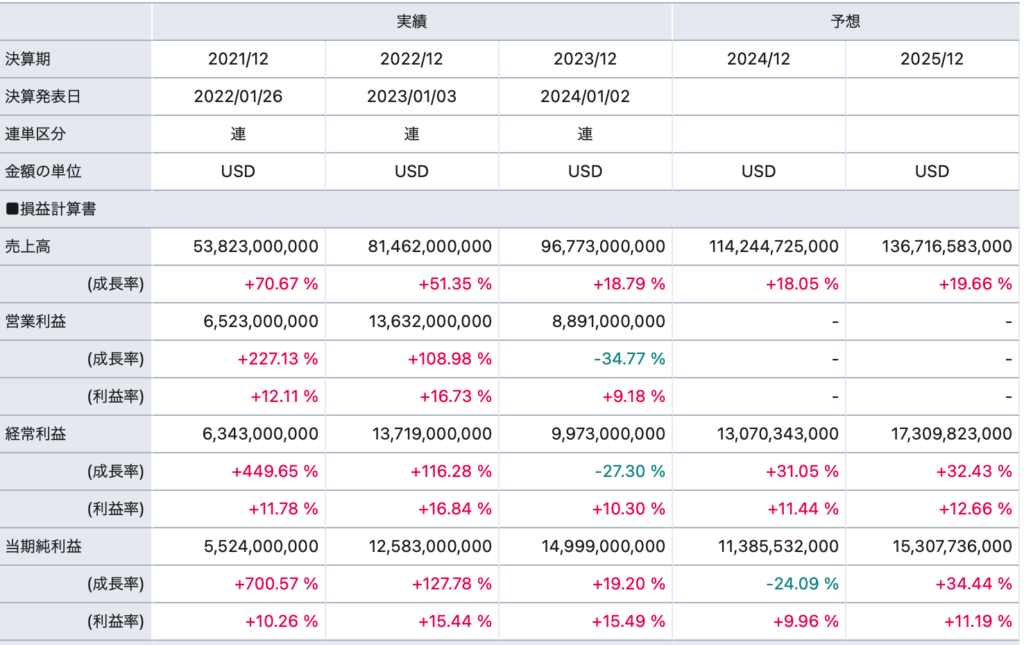

通期業績推移

(出典:SBI証券)

売上高は現時点では2025年12月期まで右肩上がりの予想。当期利益は24年12月期一旦落ちる見込みですが25年12月期には回復する予定です。

キャッシュフロー

(出典:SBI証券)

2021~22のCFマトリクスは安定期と素晴らしいです。2023年には投資期となりました。

フリーCFで見ると2021〜22は黒字ですが、2023年は赤字。

2023年12月期第4四半期実績

- 売上高・・・前年同比3.5%増の251億6700万ドルと増収

- 純利益・・・同2.2倍の79億2800万ドルと大幅な増益

- 調整後の希薄化後1株当たり利益(EPS)・・・同40%減の0.71ドル

これらは市場予測を下回っており株価は大幅な下げに転じています。EV競争激化のなか値下げをしたことによる影響があると考えられています。

第4四半期の販売台数は全世界で前年同期比20%増の48万4507台、生産台数は同13%増の49万4989台だったとのことです。

2023年の年間販売台数は前年比38%増の180万8581台でした。しかし、2024年の販売台数については新しいEVの投入に向けた準備をする必要があるとして、「2023年の伸びを大幅に下回る可能性がある」と弱気な発言が出ています。

企業の銘柄分析

株価推移(直近1年程度日足)

2023年夏ごろから意外と下降トレンド。今回の決算でまた一段と下げてきています。200SMCすらぶち抜いてどんどん下げてきています。

それでも株価指標的にはまだまだ割高で驚きです。

株価指標

| テスラ(TSLA)2024/2/10時点での株価指標 | |

|---|---|

| 予想PER | 65.70倍 | 実績PBR | 9.63倍 |

| 予想EPS | 2.88ドル |

| 予想配当利回り | 0% |

| PEGレシオ | 4.90倍 |

| ROE | 27.94% |

| ROA/th> | 15.84% |

| 配当性向 | 0% |

| 自己資本比率 | 56.80% |

(参考:SBI証券、楽天証券、finviz)

PER

2024/1/30時点での予想PERは65.7倍。割高の水準です。米国株では20倍が目安とも言われていますのでPERでみるとかなり高いのがわかります。

ここ5年のTSLAの予想平均PERは78.8倍です。それから見るとここ5年のなかで現在のTSLAの株価は大幅に割安となります。

自動車&トラック製造平均PERは20.9倍です。これらで見るとかなりの割高です。(参考:SBI証券)

PBR

2024/1/30時点での実績PBRは9.63倍。割高の水準です。1倍が目安となるため9倍以上の高さとなっています。

EPS

米国株では非常に重要視されているEPSですが、2023年12月期は以下の通りでした。

- GAAP・・・4.30

- non GAAP・・・3.12

予想EPSは2.88となっているため来年度は利益率の低下が予想されています(参考:SBI証券)

PEGレシオ

finvizによると4.90です。1倍が目安と言われているので4倍以上はかなりの割高です。

予想配当利回り

配当を出す予定は今の所ないです。グロース企業では出さないことも多いですね。

配当性向

配当はないため0となります。

ROE

27.94%は素晴らしい数字です。一般的には10%程度が目安と言われています。

しかし米国株式市場の予想平均ROE(株主資本利益率)は17.8%とされています。それから見てもかなり優秀なのがわかります。

自己資本比率

56.80%と意外としっかりとしている印象。

米国株では自己資本比率は10%以上あれば安定的だという方もいます。一般的には30%が目安とされています。それから見るとかなり自己資本がしっかりしています。

企業の将来展望

まずEVが不調な様子を見せ始めています。それの影響もあり前述したように2023年12月期第4四半期決算では、2024年の販売台数については新しいEVの投入に向けた準備をする必要があるとしています。「2023年の伸びを大幅に下回る可能性がある」と弱気な発言がまで出ている状況です。

競争激化に伴い値下げ、それによる利益率の低下など問題点もあります。そしてこの競争は今後さらに激化する可能性が高いでしょう。

しかし、この新しいEVが上手くいった場合その成長速度はまた上がっていくのではないかと考えられます。さらに完全自動運転のAI技術もあります。これが進展することで大きな成長が期待できるでしょう。

さらに、EV以外の家庭用蓄電池や太陽光パネル、産業用蓄電システムもEV並の規模になると経営陣は考えているためそちらもうまくいった場合はさらなる成長ドライバーとなる可能性が高いです。

弱気な発言も見られている2024年度の予想ですが、売上は増収予定。

個人的に短期的には成長が止まる可能性が高いと考えています。しかし、長期的に見るとさらなる成長をする可能性があるのではないかと考えているところです。

投資判断の要点

まとめ

テスラ(TSLA)についての銘柄分析をまとめました。

※他人の投資戦略や成功体験に惑わされず、投資についての最終的な判断は個人の自己責任において行いましょう

要点をまとめるとバッドポイントが多く今は買うには勇気が要りますね。

増収増益予想ではありますがキャッシュフローは不安定。株価指標的にはかなりの割高です。

というかテスラが話題になってから安かった時期がありません。それでも買うという人が利益を得てきた雰囲気です。

かなり強気かつ企業分析がやりこまれていないと下落時には手放してしまう可能性が高いですね。

実際に株式投資をまだ始めていないけど興味がある方はこちらの記事から証券会社を決めて証券口座を作ってみましょう。

引用とリンク

楽天証券